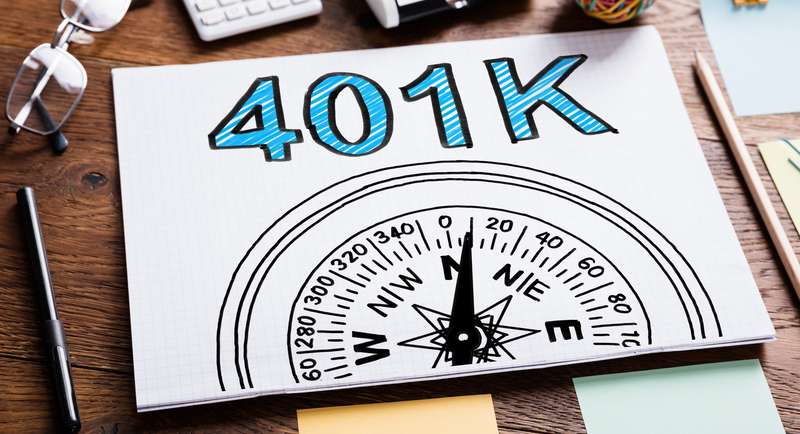

Što je plan 401 (k) i kako funkcionira? - Ograničenja, pravila i prednosti

Da biste odgovorili na to pitanje, morate znati malo o tome kako funkcioniraju ti planovi. Oni definitivno imaju prednosti, posebno kada je u pitanju ušteda novca na vašem poreznom računu. Ali oni imaju i nekoliko nedostataka koji bi vas mogli natjerati da oklijevate kada ih koristite za sva svoja ulaganja.

Kako rade planovi 401 (k)

Plan 401 (k) dobio je ime po pododjeljku 401 (k) američkog poreznog zakona koji se bavi mirovinskim planovima na radnom mjestu. Ova vrsta plana prvi put se pojavila u 1980-ima kao alternativa tradicionalnim mirovinskim planovima. Do tada je većina velikih tvrtki nudila mirovinske fondove za svoje zaposlenike, što im je osiguravalo stalan dohodak u mirovini. No, kako su troškovi mirovinskih planova rasli, većina poslodavaca zamijenila ih je 401 (k) s, što su uglavnom financirali doprinosi radnika.

Evo kako funkcionira plan od 401 (k):

- doprinijeti. Vi doprinosite fondu s dolarima prije poreza koji se uzimaju izravno s vaše plaće. Na taj se način smanjuje vaš prihod, a samim tim i niži porezni račun.

- Investirati. Novac možete uložiti u izbor sredstava. Ne plaćate porez na novac koji zarađuju vaše investicije sve dok ostanu u vrijednosti 401 (k).

- Povući. Kad se povučete, počnete povlačiti novac sa svojih 401 (k). Morate platiti porez na novac kad ga povučete. Međutim, ako je vaš prihod niži nego što ste radili, porez možete platiti po nižoj stopi.

Postoji i alternativni plan 401 (k), nazvan Roth 401 (k), koji ove porezne olakšice preokreće na njihovoj glavi. Svoj račun financirate dolarima nakon oporezivanja, ali novac ne plaćate nakon što ga podignete.

Obje vrste 401 (k) su planovi na radnom mjestu, tako da u njih možete ulagati samo kroz posao. Vaša tvrtka obično neće pokrenuti sam plan; umjesto toga zaposlit će investicijsku tvrtku kao administratora. Ova tvrtka će vam slati redovite izvještaje kako bi vam saopćila kako radi vaš 401 (k) i koliko novca sadrži. Ako želite izvršiti bilo kakve promjene u svojim ulaganjima, morate nazvati firmu ili proći njezinu web stranicu.

Pro savjet: Ako vaš poslodavac nudi 401 (k), pogledajte Blooom, mrežni robotski savjetnik koji analizira vaše mirovinske račune. Jednostavno povežite svoj račun i brzo ćete moći vidjeti kako funkcionirate, uključujući rizik, diverzifikaciju i naknade koje plaćate. Uz to, pronaći ćete odgovarajuća sredstva za investiranje u svojoj situaciji. Prijavite se za besplatnu Blooom analizu.

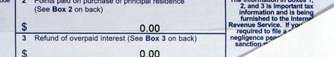

Ograničenja doprinosa

Vlada nudi ove porezne olakšice za 401 (k) s jer želi potaknuti Amerikance da štede za mirovinu. Međutim, ne želi da im se toliko prihoda odbaci prije poreza da na kraju ne plate porez na dohodak. Kako bi se to spriječilo, ona postavlja ograničenja koliko možete doprinijeti 401 (k) svake godine.

Za 2019. maksimalni doprinos iznosi 19.000 dolara za većinu radnika. Radnici koji su stariji od 50 godina mogu napraviti dodatni „nadoknađeni“ doprinos do 6 000 USD, za maksimalnih 25 000 USD. Ovi doprinosi olakšavaju starijim radnicima postizanje ciljeva mirovinske štednje prije nego što dosegnu dob za umirovljenje.

Iako su ovo zakonom propisana ograničenja, nekim zaposlenicima nije dopušteno da daju svoj maksimalan maksimum. Neki planovi na radnom mjestu nameću ograničenja za doprinose niže od maksimalnih 19 000 USD. Osim toga, vlasnici, menadžeri i "visoko kompenzirani" zaposlenici ne mogu uvijek dati maksimalni doprinos prije poreza. IRS definira visoko kompenzirane zaposlenike (HCE) na dva načina:

- Vlasnički test. Svaki radnik koji je posjedovao najmanje 5% posla tijekom prošle ili prethodne godine je HCE.

- Kompenzacijski test. Radnici su HCE-ovci ako su godinu ranije zaradili najmanje 80.000 USD i zarađivali veću plaću od 80% radnika u tvrtki.

Potrebna minimalna distribucija

IRS ograničava ne samo koliko možete pridonijeti 401 (k), već i koliko dugo možete nastaviti doprinositi. Kad dostignete dob za umirovljenje, morate prestati stavljati novac na svoj račun i početi uzimati novac. Iznos koji morate povući svake godine naziva se traženom minimalnom raspodjelom ili RMD.

Točno kada trebate započeti uzimati RMD ovisi o tome kada odlazite u mirovinu. Ako se umirovite prije navršene 70. godine, morate početi uzimati RMD sa svojih 401 (k) kad navršite ovu dob. Ako i dalje radite kad navršite 70. godinu života, ne morate uzimati RMD dok ne odete u mirovinu.

Vaš RMD ovisi o vašoj dobi i koliko novca imate na računu. IRS nudi radne listove za izračun vašeg RMD-a za određenu godinu. Ako radije ne radite matematiku sami, možete umjesto toga koristiti RMD kalkulator, poput ovog iz tvrtke Schwab.

Prednosti ulaganja u 401 (k)

Stručnjaci se uglavnom slažu da ako imate pristup 401 (k) na poslu, trebali biste uložiti novac u njega. Ovi planovi nude brojne prednosti koje druge investicije ne čine, uključujući uštedu poreza, pogodnost i podudaranje doprinosa vašeg poslodavca.

1. U porezima plaćate manje

Najočitija planova od 401 (k) je njihova sposobnost spuštanja računa. Na primjer, recimo da trenutno zarađujete 70.000 USD godišnje i plaćate 8.700 USD saveznog poreza na dohodak. Ako 7.000 - 10% svog prihoda - uložite u 401 (k), vaš oporezivi dohodak pada na 63.000 USD. Kao rezultat toga, vaš porezni račun pada na oko 760 USD, čime ćete uštedjeti više od 1300 USD.

Uz to, ne plaćate porez na novac koji zarađuju vaše investicije. Umjesto plaćanja poreza na zarađene dividende, možete ih ponovo ulagati, bez poreza, iz godine u godinu. Da biste vidjeli kako brzo štednja u mirovini može rasti za 401 (k), pogledajte kalkulator od 401 (k) poput ovog s AARP-a.

2. Uštedu čini lakšom

401 (k) olakšava uštedu za odlazak u mirovinu na dva načina. Prije svega, jer koristite dolare prije poreza, vaša ulaganja uzimaju manji zalogaj s platne liste. Ako porezi trenutno pojedu 15% od svakog zarađenog dolara, morate zaraditi 1.000 USD da biste uložili 850 USD u porezni račun. Ali da uložite 850 USD u svojih 401 (k), žrtvujete samo 850 USD prihoda.

Drugo, doprinosi za 401 (k) su automatski. Novac dolazi izravno s vaše plaće prije nego što ga uopće primite. Nema čega se sjećati i nema papirologije. A zato što novac nikad nemate u rukama, ne osjećate se kao da odustajete od tog novca da biste ga uložili.

3. Vaš poslodavac se može priključiti

Iako doprinosi na vašu 401 (k) uglavnom dolaze s plaće, mnogi poslodavci pristaju uskladiti dio doprinosa. Na primjer, vaš poslodavac može ponuditi da vam nadoknadite prvih 3% vaše plaće koje ste unijeli na svoj račun. Dakle, ako zarađujete 70.000 USD, a doprinosite 3% od toga (2.100 USD), dobijate još 2.100 USD od svog poslodavca. Doprinosi vašeg poslodavca ne uračunavaju se u ograničenje koliko možete uložiti svake godine.

Ako ste novi zaposlenik, novac koji vaš poslodavac doprinosi vašem 401 (k) neće odmah postati vaš. Morate raditi za tvrtku određeni broj godina prije nego što ti prilozi „odjene“ ili prenijeti vlasništvo na vas. To se radi kako bi se tvrtka zaštitila od gubitka novca ako odlučite napustiti posao nakon samo godinu dana. Možda ćete morati pričekati bilo gdje od tri do šest godina da vam doprinosi poslodavca u potpunosti ostave.

Međutim, čak i ako ne možete odmah iskoristiti doprinose svog poslodavca, oni su u osnovi besplatni novac. Stručnjaci se slažu da ako vaš poslodavac ponudi 401 (k) podudaranje, trebali biste uložiti najmanje dovoljno u svoj 401 (k) da biste dobili maksimum u usklađivanju sredstava.

4. Vi kontrolirate svoje investicije

Starosni mirovinski planovi bili su u potpunosti pod kontrolom poslodavca. Novac tvrtke ulazio je u mirovinski fond, tako da je tvrtka trebala odlučiti kako će ga uložiti. S 401 (k) planovima, za razliku od toga, možete sami birati svoja ulaganja koja će odgovarati vašim potrebama i stilu ulaganja.

Većina planova od 401 (k) nudi izbor uzajamnih fondova na izbor koji pokrivaju kombinaciju dionica, obveznica i ulaganja na novčano tržište. Jedan popularan izbor za ulaganja od 401 (k) su ciljni datumski fondovi, koji podešavaju svoju investicijsku bilancu kako bi smanjili rizik kako se bliži odlasku u mirovinu..

5. Vaš je račun prenosiv

Iako možete investirati u 401 (k) samo na svom radnom mjestu, to ne znači da je vaš plan vezan za tvrtku. Ako promijenite posao, možete prebaciti 401 (k) na novi račun s istim poreznim povlasticama. To bi mogao biti tradicionalni IRA ili drugi 401 (k) s vašim novim poslodavcem.

Ako vaša tvrtka nema posla, još uvijek ne gubite novac na 401 (k). Vjerojatno nećete moći zadržati svoj plan, ali novac možete prebaciti u IRA i na to ne platiti porez.

Čak i ako umrete, novac u iznosu od 401 (k) ne nestaje. Ako ste u braku, automatski prelazi na vašeg supružnika. Ako niste, možete imenovati bilo koga koga želite - kao što je braća ili sestre, punoljetno dijete ili prijatelj - kao korisnika i ta osoba će dobiti sredstva.

Nedostaci ulaganja u 401 (k)

Sve u svemu, 401 (k) ima toliko prednosti da zvuči kao da nitko ne razmišlja o investiranju u jednog ako imate mogućnost. Međutim, to ne znači da želite uložiti sva ulaganja na ovaj način. 401 (k) ima nekoliko nedostataka zbog kojih biste trebali biti oprezni vezati sav svoj novac u jednom.

1. Novac je nedostupan

Kad svoj novac stavite u vrijednosti od 401 (k), prilično ga vezujete sve dok ne dostignete dob za umirovljenje. Prema IRS-ovim pravilima, obično vam nije dopušteno da povučete bilo koji novac sa svojih 401 (k) dok ne navršite 59,5 godina. Ako to učinite, ne samo da dugujete porez na novac koji ste povukli, već morate platiti dodatnih 10% iznosa kao kazne. Na primjer, ako ste u poreznom razredu od 25% i povučete 5000 USD sa svojih 401 (k) rano, dugujete ukupno 1.750 $ - ili 35% - poreza.

No, postoje određene iznimke od ovog pravila. Nema kazne za rano podizanje novca ako:

- Ili gubite ili napuštate posao u dobi od 55 godina ili kasnije

- Rano se povlačite i uzimate „bitno jednake periodične isplate“ sa svojih 401 (k) jednom godišnje kako biste pomogli financirati mirovinu (ako se odlučite za ovu opciju, plaćanja morate nastaviti najmanje pet godina ili dok ne navršite 59. godinu)

- Postajete onesposobljeni

- Novac vam treba za pomoć u pokrivanju troškova liječenja koji dosežu više od 10% vašeg prihoda

- Novac vam je potreban za plaćanje "kvalificiranog naloga za obiteljske odnose" (to obično znači plaćanje dodatka za djecu ili alimentaciju za bivšeg supružnika)

- Umreš, a novac u iznosu od 401 (k) isplaćuje se tvojem korisniku

Administratori planova 401 (k) također imaju mogućnost odricanja od kazne ako trpite neke druge poteškoće zbog kojih morate u žurbi dobiti mnogo novca. To vam omogućuje da taknite svoj 401 (k) predujam za prvi dom, da platite neke vrste većih popravaka u vašem domu, da ne biste izgubili dom zbog ovrhe ili deložacije, da platite fakultet ili da pokrijete pogreb troškovi. Planovi mogu odobriti izuzeće od štete ako ste žrtva katastrofe poput jake oluje, požara ili zemljotresa. Međutim, vaš se plan u tim slučajevima ne mora odreći kazne; na administratoru plana je da odluči.

Jedan od načina da se zaobiđe ovo ograničenje je posudba od 401 (k) umjesto da se prijevremeno povučete. Sve dok na pet godina vratite novac na račun, nećete platiti porez ili kaznu. No, na kredit ćete i dalje morati platiti kamate i naknade. Također, ako izgubite posao ili promijenite posao, morate odmah otplatiti zajam ili tretirati saldo kao povlačenje, plaćajući sav porez i kaznu.

Dno crta je da stavljanje novca u trošak od 401 (k) čini mnogo težim da ga dobijete ako vam zatreba. To ne znači da ne treba ulagati u svoj 401 (k), ali treba voditi računa da ne uložite previše. Obavezno ostavljajte dovoljno novca na dostupnim računima da ispunite sve svoje svakodnevne potrebe i platite hitne slučajeve.

2. Vaš izbor ulaganja je ograničen

Iako planovi 401 (k) uglavnom nude različite fondove za koje možete uložiti, oni mogu pružiti samo ograničen broj opcija. To može biti dobra stvar, jer previše izbora može biti neodoljivo. Lakše je izabrati iz asortimana od desetak fondova nego procijeniti stotine različitih opcija.

Međutim, posebni planovi koje nudi vaša 401 (k) nisu uvijek najbolji mogući izbor. Ponekad naplaćuju veće naknade ili ostvaruju niži povrat od ostalih fondova iste vrste, poput dionica ili obveznica. A ponekad vam 401 (k) ne daje pristup određenoj vrsti ulaganja koja vas zanima, kao što su energetske zalihe.

Opet, to ne znači da ne biste trebali stavljati novac u 401 (k), posebno ako primate odgovarajuća sredstva od svog poslodavca. No to je dobar razlog da razmislite i o tome da uložite dio novca i izvan svojih 401 (k). Dolar prije oporezivanja nećete moći koristiti, ali imat ćete više izbora, od kojih bi neki mogli donijeti bolji povrat.

Završna riječ

Ako na poslu imate pristup planu od 401 (k), ima smisla uložiti dio ulaganja na ovaj način. U najmanju ruku, trebali biste uložiti dovoljno svoje plaće da u potpunosti iskoristite bilo koja odgovarajuća sredstva od svog poslodavca.

Međutim, nema smisla vezati sav svoj novac u 401 (k). Dio toga trebali biste zadržati u fondu za hitne slučajeve, tako da u krizi nećete morati kucati 401 (k). A ako možete uštedjeti novac, dobra je ideja staviti i neke na oporezive račune, što može ponuditi širi izbor ulaganja i niže naknade.

Naravno, sve je ovo osnovna stvar ako vaše radno mjesto ne nudi 401 (k). Ako imate posao bez povlastica, pogledajte druge mirovinske planove kao što su IRA-i koji nude slične porezne olakšice.

Ulažete li na radno mjesto 401 (k)? Zašto ili zašto ne?